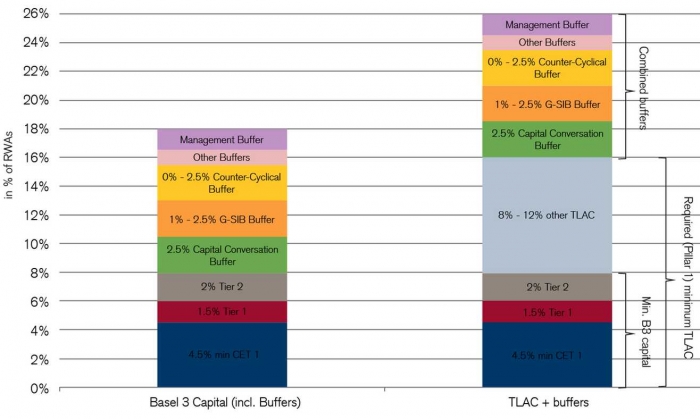

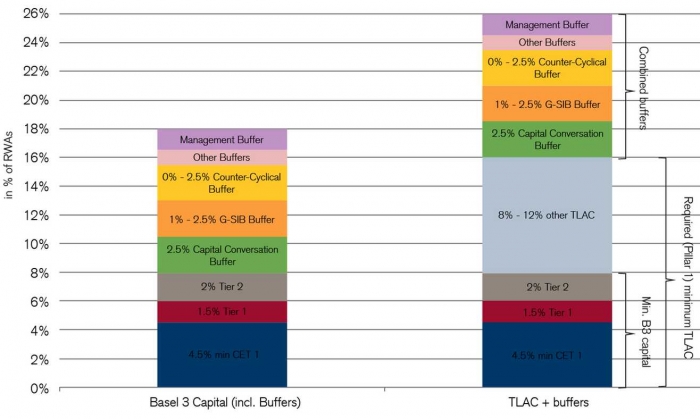

Basel III telah memperkuat pengaturan terhadap permodalan bank dengan merubah struktur permodalan dan peningkatan kapasitas bank dalam menyerap kerugian. Dalam ketentuan tersebut, modal inti utama (Common Equity Tier 1/CET1) bank ditetapkan minimal sebesar 4,5% dari Aktiva Tertimbang Menurut Risiko (ATMR), modal inti tambahan (Additional Tier 1/AT1) sebesar 1,5% dari ATMR, dan modal pelengkap (Tier 2/T2) sebesar 2% dari ATMR.

Basel III telah memperkuat pengaturan terhadap permodalan bank dengan merubah struktur permodalan dan peningkatan kapasitas bank dalam menyerap kerugian. Dalam ketentuan tersebut, modal inti utama (Common Equity Tier 1/CET1) bank ditetapkan minimal sebesar 4,5% dari Aktiva Tertimbang Menurut Risiko (ATMR), modal inti tambahan (Additional Tier 1/AT1) sebesar 1,5% dari ATMR, dan modal pelengkap (Tier 2/T2) sebesar 2% dari ATMR.

Selain regulatory capital, bank juga diwajibkan memiliki bantalan (buffer) yang terdiri dari: Capital Conservation Buffer sebesar 2,5% dari ATMR, Countercyclical Buffersebesar antara 0% sampai 2,5% dari ATMR, dan khusus bank sistemik ditambah Systemic Buffer atau Capital Surcharge sebesar antara 1% sampai 2,5% dari ATMR.

Keseluruhan bantalan tersebut harus dipenuhi bank dalam bentuk modal inti utama (CET1), sehingga apabila ketentuan tersebut telah efektif, bank akan memiliki permodalan dan bantalan yang tebal untuk menyerap kerugian. Ketentuan permodalan dan penyediaan bantalan dalam Basel III tersebut diterapkan bertahap sejak 2013 dan akan berlaku penuh pada tahun 2019.

TLAC untuk G-SIB

Ketentuan permodalan dan penambahan bantalan dalam Basel III tersebut dipandang masih belum mencukupi bagi bank yang secara global memiliki dampak sistemik (G-SIB), sehingga Pimpinan G20 pada pertemuan di St. Petersburg, Rusia pada 5-6 September 2013 mengamanatkan kepada Financial Stability Board (FSB) untuk membuat pengaturan agar G-SIB memiliki kapasitas yang lebih besar dalam menyerap kerugian dan rekapitalisasi ketika bank tersebut mengalami kegagalan.

Amanat Pimpinan G20 tersebut ditindaklanjuti FSB dengan menyusun proposal peningkatan kapasitas menyerap kerugian dan rekapitalisasi bagi G-SIB, yang disebut dengan Gone-concern Loss Absorbing Capacity (GLAC). GLAC merupakan bantalan tambahan di atas regulatory capital yang terdiri dari surat utang yang dapat dikonversi menjadi modal ketika bank mengalami kegagalan.

Dengan GLAC tersebut diharapkan resolusi G-SIB dapat dilaksanakan tanpa mengganggu stabilitas sistem keuangan, menjaga tetap terpelihara keberlangsungan fungsi utamanya, serta terhindar dari penggunaan uang negara.

Dalam pertemuan Pimpinan G20 di Brisbane, Australia pada 13-14 Nopember 2014, proposal tersebut dibahas dan pada akhirnya disepakati untuk mengubah konsep GLAC menjadi Total Loss-Absorbing Capacity (TLAC). Perubahan tersebut untuk menghilangkan dikotomi dan batasan antara kapasitas menyerap kerugian dengan basis going-concern dan gone-concern, sehingga lebih memberi fleksibilitas bagi G-SIB dalam mengatur struktur permodalan dan kewajibannya.

TLAC dimaksudkan untuk memastikan G-SIB memiliki kapasitas menyerap kerugian dan rekapitalisasi agar pada saat dilakukan resolusi, fungsi utama bank dapat berkelanjutan tanpa dukungan uang negara atau gangguan terhadap stabilitas sistem keuangan. FSB kemudian mengeluarkan proposal konsultatif TLAC yang antara lain mengusulkan besaran TLAC antara 16% sampai 20% ATMR, untuk mendapat masukan dari berbagai pihak.

Pada awal tahun 2015 dilakukan Quantitative Impact Study (QIS)untuk mengkaji dampak penerapan TLAC terhadap mikro perbankan maupun makro perekonomian. Berdasarkan QIS tersebut disimpulkan bahwa dampak pada mikro perbankan dan makro perekonomian atas penerapan TLAC relatif terkendali.

Biaya yang harus dikeluarkan G-SIB untuk memenuhi ketentuan TLAC tersebut diperkirakan akan menyebabkan kenaikan lending rate rata-rata berkisar antara 2,2 sampai 3,2 basis poin. Sedangkan dari sudut pandang makro ekonomi, disimpulkan bahwa manfaat yang diperoleh dari pemberlakuan TLAC berupa penurunan kemungkinan (likelihood) dan dampak biaya terjadinya krisis (impact) akan lebih besar daripada biaya yang harus dikeluarkan untuk memenuhi ketentuan TLAC tersebut.

Sumber: www.credit-suisse.com

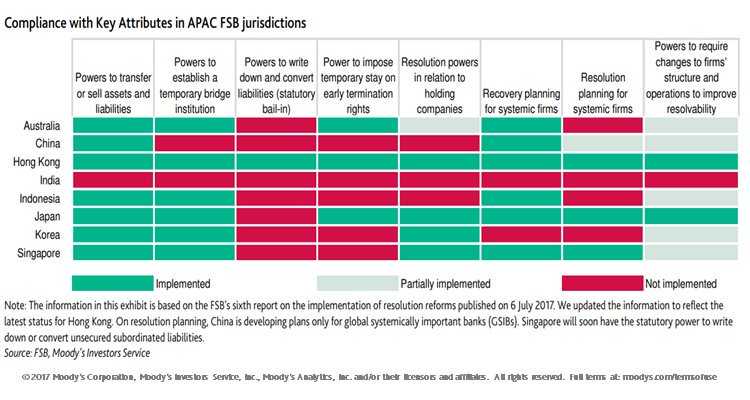

Dalam pertemuan Pimpinan G20 di Antalya, Turki pada 15-16 Nopember 2015, FSB menetapkan ketentuan final TLAC bagi G-SIB dengan pokok-pokok sebagai berikut:

- G-SIB sebagai satu entitas resolusi wajib memiliki Eksternal TLAC minimum sebesar 16% ATMR yang mulai berlaku pada 1 Januari 2019 dan sebesar 18% ATMR yang mulai berlaku pada 1 Januari 2022;

- G-SIB yang berpusat di emerging market (per Nopember 2017 terdapat 4 G-SIB yang berkantor pusat di China) wajib memiliki TLAC minimum sebesar 16% ATMR yang berlaku mulai 1 Januari 2025 dan sebesar 18% ATMR yang berlaku mulai 1 Januari 2028;

- G-SIB juga wajib memiliki leverage rasio (TLAC dibanding total eksposur) paling kurang sebesar 6% pada 1 Januari 2019 dan sebesar 6,75% pada 1 Januari 2022. Total eksposur bank meliputi eksposur pada neraca, eksposur pada rekening administratif, dan eksposur dari transaksi derivatif.

- TLAC terdiri dari regulatory capital dan kewajiban-kewajiban yang dapat dikonversi menjadi modal (bail-inable debts), yaitu: modal inti utama (CET1), modal inti tambahan (Additional Tier 1/AT1), modal pelengkap (Tier 2/T2), dan Long Term Unsecured Debt (LTUD). Jumlah TLAC yang berbentuk surat utang minimal sebesar 33% dari keseluruhan TLAC;

- Perhitungan TLAC tersebut tidak memasukkan capital buffer (Capital Conservation Buffer, Countercyclical Buffer, dan Systemic Buffer), sehingga pemenuhan bantalan tersebut sebagai tambahan terhadap TLAC.

Single Point of Entry (SPE) dan Multiple Point of Entry (MPE)

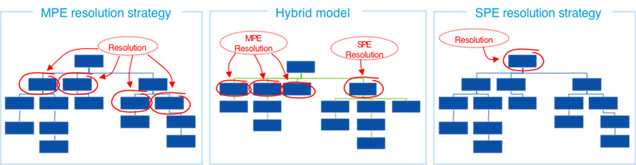

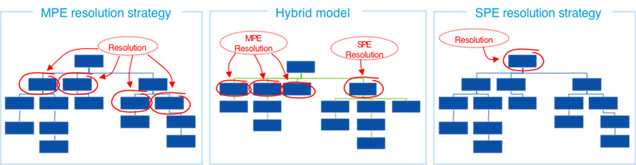

Dalam hal strategi resolusi G-SIB menggunakan pendekatan Single Point of Entry (SPE), Eksternal TLAC akan dipusatkan pada perusahaan induknya. SPE merupakan strategi resolusi yang pelaksanaannya dipusatkan pada perusahaan induk (holding/parent company) dengan membebankan seluruh kerugian group kepada perusahaan induknya, termasuk pelaksanaan bail-in. Apabila digunakan pendekatan SPE, setiap kantor cabang/anak perusahaan yang signifikan, disebut sebagai material subsidiary, harus memiliki Internal TLAC.

Material subsidiary adalah kantor cabang/anak perusahaan G-SIB yang memenuhi salah satu kriteria berikut: memiliki lebih dari 5% ATMR group; berkontribusi paling kurang 5% dari pendapatan group; memiliki lebih dari 5% leverage exposure group; atau merupakan critical functions bank tersebut.

Sedangkan Internal TLAC merupakan bail-inable debtsyang diterbitkan oleh material subsidiary dan dibeli oleh perusahaan induknya sendiri. Jumlah Internal TLAC yang harus dimiliki material subsidiary sebesar 75% sampai 90% dari minimum Eksternal TLAC yang dipersyaratkan dengan asumsi material subsidiary tersebut menjadi entitas resolusi tersendiri.

Dengan adanya Internal TLAC, home authority G-SIB tersebut akan dapat melakukan bail-in terhadap material subsidiary dengan mengubah bail-inable debts yang diterbitkannya menjadi modal tanpa ada hambatan birokrasi atau kendala perbedaan sistem hukum antar negara. Bail-inable debts tersebut harus memiliki prioritas/senioritas yang lebih rendah (subordinate) dibanding kewajiban kepada kreditur lain pada material subsidiary tersebut, sehingga menyerap kerugian terlebih dahulu sebelum unsecured kreditur lainnya.

Dalam kondisi sebaliknya, apabila host authority berpandangan material subsidiary telah mengalami kegagalan namun home authoritybelum/tidak melakukan tindakan resolusi, termasuk melaksanakan bail-in. Host authority dapat melakukan bail-in dengan mengubah bail-inable debts yang diterbitkan material subsidiary tersebut menjadi modal. Adanya internal TLAC diharapkan dapat mencegah host authority melakukan pembatasan perpindahan aset, modal, atau likuiditas antar kantor (ring fencing).

Sedangkan jika strategi resolusi menggunakan pendekatan Multiple Point of Entry (MPE), setiap material subsidiary harus memiliki Eksternal TLAC sendiri. MPE merupakan strategi resolusi yang pelaksanaannya ter-desentralisasi sehingga terhadap material subsidiary atau kantor regional tertentu dari G-SIB tersebut dapat diterapkan opsi resolusi yang berbeda-beda. Berdasar Dodd-Frank Act, resolusi G-SIB di Amerika Serikat ditetapkan menggunakan pendekatan SPE, sedangkan mayoritas bank sistemik di Eropa menggunakan pendekatan MPE.

www.european-economy.eu

Apapun pendekatannya, koordinasi antar otoritas resolusi (home dan host) perlu dilakukan secara intens untuk menghindari konflik dan ketidak-konsistenan yang dapat mengurangi efektifitas pelaksanaan resolusi. Tanpa koordinasi dan kerjasama, host authority akan cenderung membuat kebijakan yang melindungi kepentingan kreditur/nasabah domestiknya, misalnya dengan mewajibkan kantor cabang/anak perusahaan G-SIB memenuhi persyaratan tertentu atau menerapkan ring fencing.

Dalam pelaksanaan resolusi lintas negara, juga perlu diperhatikan perbedaan lingkup penjaminan dan urutan prioritas kreditur (depositor preferenceatau creditor hierarchy). Beberapa penjamin simpanan hanya menjamin simpanan yang berdenominasi mata uang domestik dan pada kantor bank di dalam negeri. Sedangkan untuk prioritas kreditur, beberapa negara memberikan prioritas pada kreditur/nasabah di dalam negeri dibanding kreditur/nasabah pada kantor bank di luar negeri atas jenis atau kategori kewajiban yang sama.

Kriteria Instrumen TLAC

Instrumen TLAC harus memenuhi kriteria tidak ada pengikatan aset (unsecured), tidak menjadi obyek set-off atau netting yang dapat mengurangi kemampuannya menyerap kerugian; memiliki jatuh tempo lebih dari 1 tahun atau tidak memiliki masa jatuh tempo (perpetual), dan tidak memiliki opsi dapat dicairkan sebelum jatuh tempo. G-SIB dapat memiliki LTUD yang diterbitkan oleh G-SIB lainnya, namun untuk mencegah dampak berantai kegagalan bank, dalam perhitungan TLAC harus dikurangkan jumlahnya dari TLAC yang dimilikinya.

Instrumen yang dikecualikan dari perhitungan TLAC (Excluded Liabilities) meliputi simpanan yang dijamin; kewajiban yang jatuh tempo kurang dari 1 tahun; kewajiban dari traksaksi derivatif; kewajiban yang timbul bukan dari kontrak misalnya kewajiban pajak; dan kewajiban yang secara tegas dikecualikan dari bail-in atau kewajiban yang tidak dapat dihapus/dikonversi menjadi modal tanpa menimbulkan risiko hukum.

Penerbitan LTUD dengan opsi bail-in tentu akan menjadi lebih mahal dibanding penerbitan surat utang sejenis tanpa opsi bail-in.

Selain itu, G-SIB yang mengandalkan sumber pendanaan dari pengerahan simpanan masyarakat perlu menyesuaikan struktur neracanya dengan memperbanyak penerbitan LUTD mengingat jumlah TLAC dalam bentuk surat utang ditetapkan minimal 33%. G-SIB juga harus memenuhi leverage rasio (TLAC dibanding total eksposur) sebesar 6% pada 2019 dan 6,75% pada tahun 2022. Ketentuan TLAC tersebut ke depan ada wacana untuk diberlakukan kepada semua bank.

Baca Lanjutannya...

Kembali Semula...